ふるさと納税ワンストップ特例、やらないと損するポイントまとめ

2020/04/02

ワンストップ特例制度には、気を付けるべきポイントがあります。

早速チェックして、ふるさと納税しましょう!

目次

ふるさと納税しても確定申告不要の「ワンストップ特例」、必要な申請をしないと損になる!?

ふるさと納税をするにあたって大きなハードルだった「確定申告」。

2015(平成27)年から始まった「ワンストップ特例」制度は、

5自治体までの寄附なら、それ以外で確定申告をする必要のない方は確定申告不要でふるさと納税の控除が受けられるというもの。

この制度の導入で、面倒な確定申告をしなくて良いため

ふるさと納税がより気軽にできるようになりました。

ワンストップ特例の詳しい手順はこちらから。

しかし、「ワンストップ特例」制度でも必要な申請はあります。

これを忘れると控除が受けられないということも…

そこで今回は「ワンストップ特例」について、気を付けるポイントをまとめてご紹介します!

「ワンストップ特例」は確定申告はなくても、自治体の申請は必要!

「ワンストップ特例」は確定申告がいらないから、ふるさと納税の寄附の申請だけすれば、控除も受けられるはず!

…これは間違いです!!

ふるさと納税の寄付申請だけでは、控除は受けられません!

「ワンストップ特例」を使って控除を受けるには、自治体へ「ワンストップ特例」を使いますという申請をしなくてはなりません。

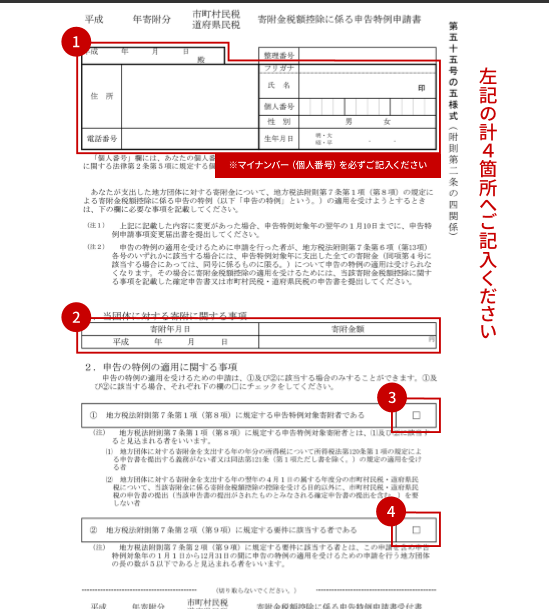

申請と言っても、記入しなくてはならない内容は、

①で、マイナンバー、住所、氏名、電話番号、生年月日、性別

②で、寄附年月日と金額

をそれぞれ記入すれば、あとは説明文を確認してチェックを入れるだけです!!

時間にして、5分もかからず記入できるはずです。

あとは、マイナンバーカードの写し(表裏ともに)または、マイナンバー通知カードの写し+運転免許証やパスポートの写し

を添付してふるさと納税した自治体へ送るだけです!

寄付した自治体が複数ある場合はその自治体すべてにこの申請書を送る必要があります。

注意してくださいね!

期日は、その年の1月~12月分のものを、翌年の1月10日寄附をした自治体必着です!

今年の1月~12月分は来年の1月10日までに寄附をした自治体にこの申請を行う必要があります。

「さとふる」さん でも、「ワンストップ特例を利用する場合は翌年1月10日(自治体必着)までに寄附をした自治体に申請書を送付しなくてはならない」と解説しています。

今年分の申請が済んでいない方は、急いで済ませましょう!!

引っ越しをしたときはワンストップ特例の変更申請も忘れずに!

ワンストップ特例の自治体への申請を済ませた後に、今年中にお引越しをされる方は要注意です!

お引越しをしたら、必ずワンストップ特例の変更申請も忘れずに行いましょう!!

ふるさと納税の控除の対象となる住民税では、「課税の基準日は毎年1月1日」と決められています。

どういう意味かというと、

住民税は、毎年1月1日時点で住民票のある自治体がその直近(前年)1年間(1月1日~12月31日)の所得に対して課税する

というルールになっているのです。

引っ越しをした年は居住していた期間で引っ越し先と引っ越し元の自治体で税金を按分、とはせず

1月1日に住民票があった自治体がその年1年間の納税先自治体となるのです。

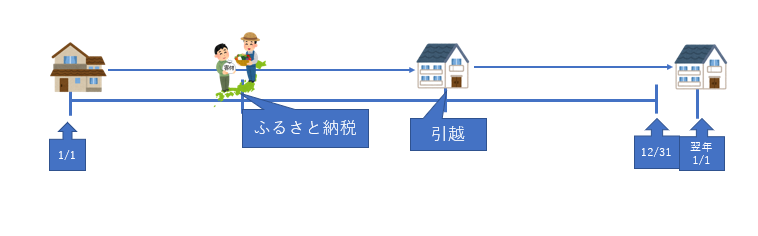

例えば、今年4月にふるさと納税をワンストップ特例で行い、自治体へ申請を済ませた人が7月に引っ越しをしたとします。

図にしてみると、こんな感じです。

引っ越し先で来年の1月1日を迎えたとすると、今年4月のふるさと納税について住民税の控除を担当するのは引っ越し先の自治体です。

しかし引っ越し先の自治体にワンストップ特例の情報がなかった場合、ふるさと納税の控除を受けることができません…!

ですから、お引越しをした場合は必ずワンストップ特例の変更申請を行いましょう!

ワンストップ特例の変更申請はこちらのさとふるさんHP にてゲットしてください!

ワンストップ特例と確定申告との関係で損しないために気を付けること3選!

ここからは、ワンストップ特例と確定申告の関係から、

「ワンストップ特例での申請をしたはずなのに寄附金控除されていない!」という事態を防ぐため

気を付けるべきシチュエーション3選をご紹介します。

まず必ず覚えておいていただきたいのが、「確定申告を提出すると、ワンストップ特例制度は無効になる」ということ。

原則として本人の意志で提出している確定申告の情報が一番正しいものとして税務署は処理します。

ですので、事前にワンストップ特例制度の申請書を寄附先の自治体に申請していても、

確定申告に寄附金控除の申告がなければ、寄附金控除なしに処理されてしまいます!

確定申告が必要になった場合、ワンストップ特例制度を使っていたとしても必ず寄付金控除の申請も行うようにしてくださいね。

(先述の通り確定申告を行うとワンストップ特例制度は自動的に無効になるので、ワンストップ特例制度の変更手続きをせずに確定申告しても問題ありません。)

ワンストップ特例の自治体への申請を忘れた場合

気が付いたら1月10日のワンストップ特例の自治体への申請期限が過ぎていた、というのがこちらのパターン。

上記説明の通り、必ず確定申告で寄附金控除の申請を行いましょう。

また、書類不備等でワンストップ特例の申請が間に合わなかった場合も同様です。

ここで気を付けたいのが、

「複数の自治体にワンストップ特例の申請をしていて、1つの自治体のみワンストップ特例の申請が間に合わなかった」場合。

この場合でも、確定申告での寄附金控除の申請はすべての自治体分必要になります。

間に合わなかった自治体のみ確定申告してしまうと、それ以外の自治体の分は寄附金控除されなくなりますので注意!

また、確定申告をする際には、寄附をしたときの証明書を必ず添付するようにしてください。

ワンストップ特例申請後に確定申告をしなくてはならなくなった場合

ワンストップ特例申請をした後に医療費がかさんだり、住宅購入することになったなど

確定申告をしなくてはならない事情ができた場合も、確定申告で寄附金控除もあわせて申請しましょう。

同じく、証明書の添付もお忘れなく。

確定申告に寄附金控除をするのを忘れていた…

確定申告は毎年2月15日~3月15日(該当日が土日祝日の場合ずれることもあります)に

前年1月1日~12月31日の所得・控除について申告を行います。

が、確定申告期間が過ぎた場合でも、申告から5年以内であれば「更正の請求」といって

寄附金控除を追加して申告しなおすことが可能です。

去年のワンストップ特例の分、よく見たら住民税に控除が反映されていない!!!

となっているあなたも、まだ税務署へ寄附証明書と確定申告書などを持っていけば

申告しなおして税金の還付が受けられますよ!

諦めずに資料を探して所管税務署へ行きましょう。

まとめ

いかがでしたか?今回はふるさと納税のワンストップ特例制度の見落としがちなポイントについてご紹介してきました。

ワンストップ特例制度は、

①寄附先自治体への申請を翌年1月10日までに自治体必着ですべての寄附について手配すること

②住所等の変更があった場合は、変更の手続きを寄附先自治体に行うこと

を確実に行えば、普段年末調整のみ実施しているサラリーマンなどの方には非常に手軽な制度です。

また、もし上記2点を忘れてしまっても、確定申告さえすればふるさと納税の控除は受けられます!

その際、

①ワンストップ特例の寄附先への申請を忘れた自治体の寄附分だけではなく、すべての自治体の寄附分について確定申告を行うこと

②証明書の添付もすべて行うこと

③前年度などでもし寄附金控除分の申告漏れがあっても、5年前まではさかのぼって請求が可能な場合が多いこと

の3点もあわせてお伝えしました。

必要な申請をしっかりチェックして、確実に節税につなげましょう!