本当に得するの?ふるさと納税で税金がどれだけ減るのか知ろう!

2020/04/09

ふるさと納税がなぜ節税できてお得なのか、徹底的にご紹介します。

どんな風に、どのタイミングで減税が受けられるのかチェックしましょう。

目次

ふるさと納税の減税される時期は所得税と住民税で違う

ふるさと納税すると、自己負担額以外の分が所得税と住民税から減額されます。

所得税と住民税では減額される時期が違うので、以下の表にまとめました。

ふるさと納税に限らず、時期のズレについては所得税と住民税を納めている人共通のことなので、これを機に覚えておきましょう!

| 住民税(個人住民税)の対象 | 所得税の対象 |

|---|---|

| 「1年間の所得(1月~12月の所得)」に対してかかる税金 | 「1年間の所得(1月~12月の所得)」に対してかかる税金 |

| 住民税(個人住民税)が課税される期間 | 所得税が課税される期間 |

| 翌年の6月から翌々年の5月までで納税する | 会社員はその年に納税し納税しすぎた分を年末調整で精算。自営業は確定申告で翌年3月頃納税。 |

| 住民税のふるさと納税分減税時期 | 所得税のふるさと納税分減税時期 |

| 翌年6月からの住民税が減額になる(納付書で減税されているか確認しましょう!) | 確定申告で還付(ワンストップ特例を使う場合は所得税の還付はなく、住民税で同額を減税対応) |

ふるさと納税で減税される「所得税」の「所得」って何?

所得税と住民税(正確には個人住民税)は、どちらも同じく「1年間の所得」に対してかかる税金です。

所得とは、収入から必要経費を引いたもの。

会社員など給料で収入を得ている方は経費を設定するのが難しいので、計算式で所得が決められています。

所得税の納付の流れとは?

所得税はこの1年間の所得を、その年のうちに支払います。

給与収入の方は毎月所得税が概算額で天引きされ、11月頃に年末調整の書類を提出します。

その控除内容を12月や1月分給与で調整・清算し、清算された結果が書かれている書類が源泉徴収票です。

自営業の方などは、給与収入者のように天引きされないので、2月から3月にかけて1年間の所得の申告(=確定申告)をして税金を納めます。

住民税の納付の流れとは?

住民税は、この1年の所得に対する税金を、翌年の6月から翌々年の5月までで支払います。

なぜかというと、住民税を計算している自治体は住民の収入が確定申告・源泉徴収票がないと分からないからです。

そこで、確定申告・源泉徴収票が出そろう3月頃から住民税の計算を始め、6月頃に納付書を発送します。

そこから1年かけて住民税を支払ってもらうようにしているのです。

ふるさと納税の減税には条件がある!

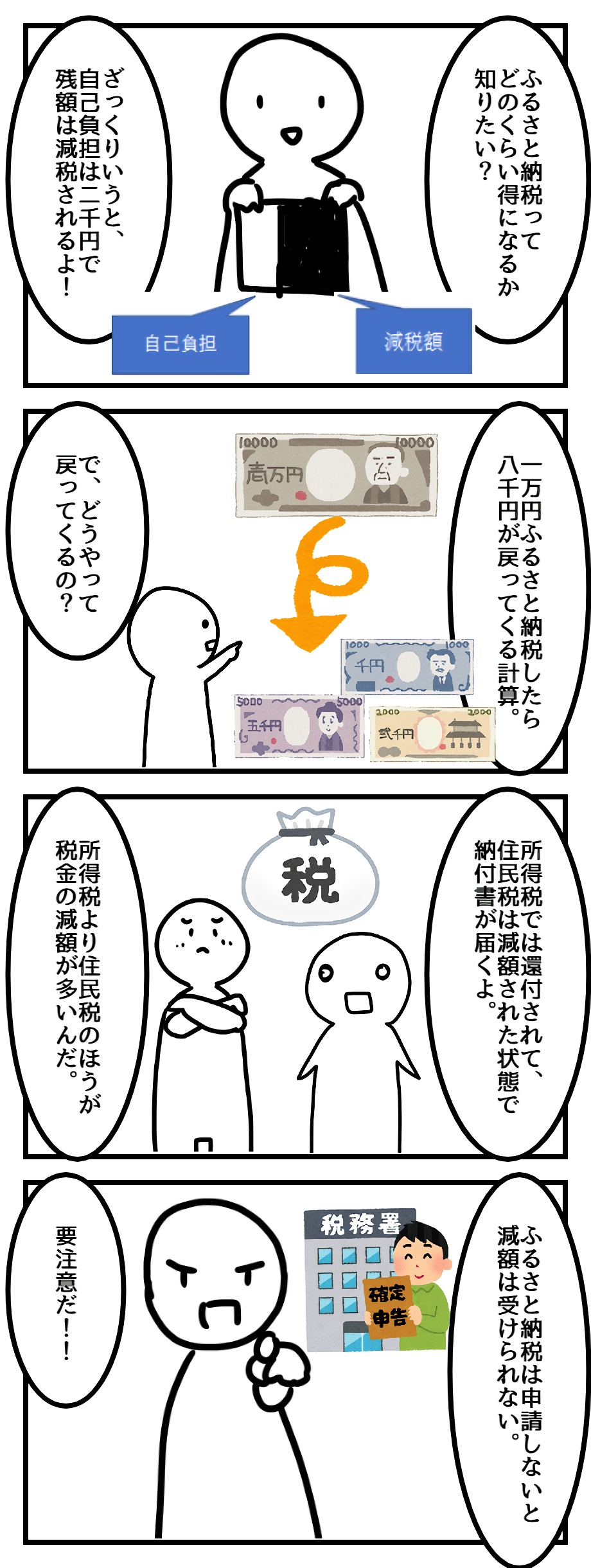

このように「自治体から返礼品をもらえ自己負担額2,000円を引いたふるさと納税額全額が、所得税と住民税から減額」がふるさと納税の減額方法です。

1万円ふるさと納税していたら8千円が減税され、2,000円ではまずもらえない返礼品がついてくるので、とてもお得なのです。

ただし減税には以下2つの条件を満たしていることが必要です。

②申告または申請を必ず行う

「ふるさと納税の年間上限額」って何?

ふるさと納税は「ふるさと納税しました」と申請すれば所得税と住民税を減額する制度です。

そもそも所得税・住民税がゼロの方や申請をしない方は、いくらふるさと納税してもただの寄附になってしまいます。

そこで、以下ふるさと納税の年間上限額についてご説明します。

税金の仕組みの話は難しくて苦手…という方は次の「ふるさと納税の減税額はこうやって計算します!」の章は読み飛ばしていただいてOKです。

その次の章に進んでくださいね。

ふるさと納税の減税額はこうやって計算します!

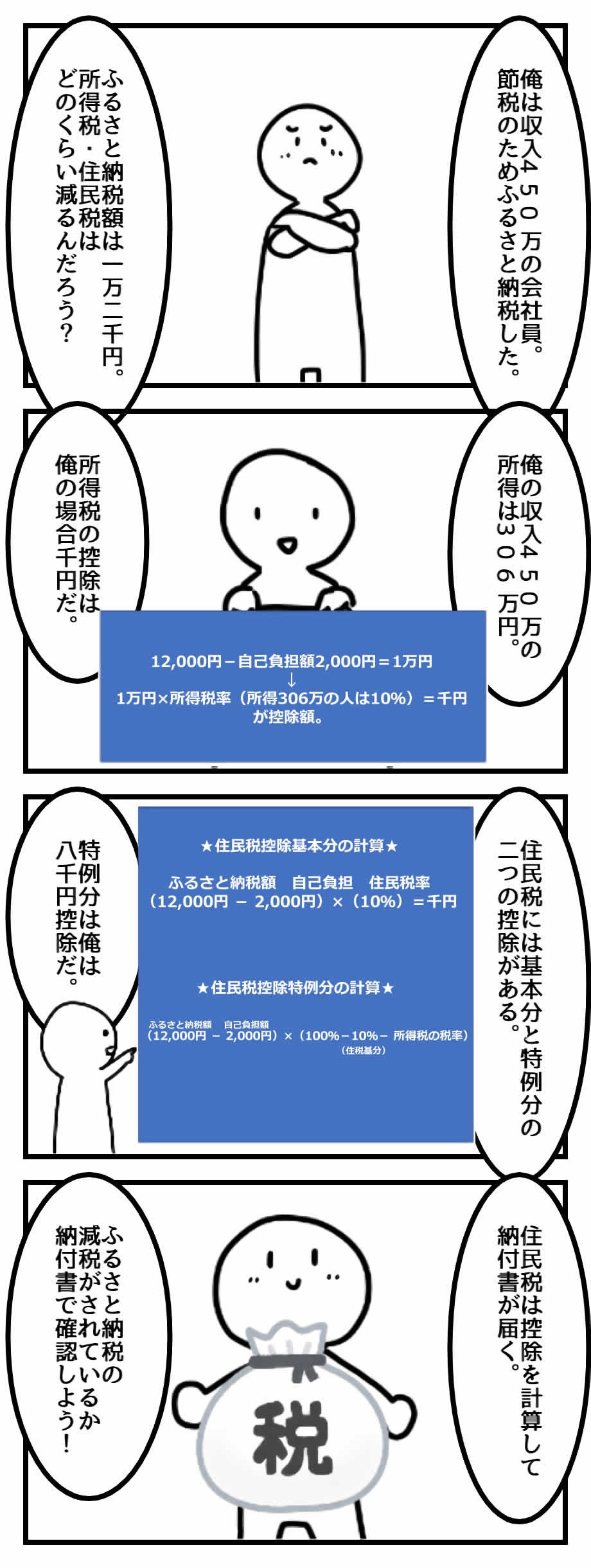

こちらの漫画で簡単に確認しましょう!

「いやいや、理屈はいいからどんな人が得なの?」という方は漫画だけさらっと読んで次の章にお進みください!

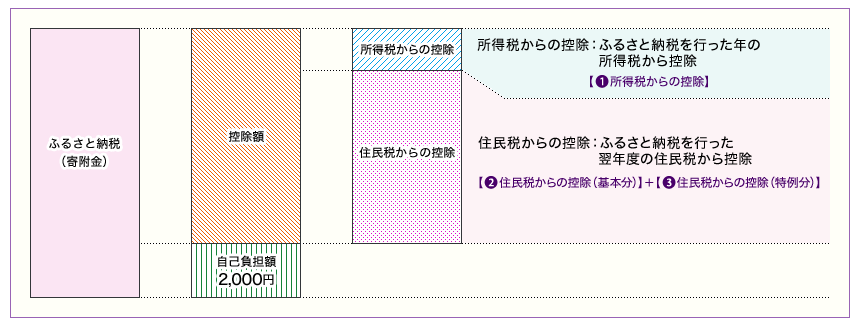

ふるさと納税の減税、所得税と住民税の割合は?

(総務省HPより)

このように、ふるさと納税の減税は多くが住民税からとなっています。

所得税と住民税の控除額の計算を説明します。

所得税の控除額計算

所得税は、(ふるさと納税額-2,000円)×「所得税の税率」分が控除額になり、確定申告で還付されることになります。

漫画では12,000円ふるさと納税していましたね。

所得税の還付額は(12,000-2,000)×所得税率 になります。

所得税率は所得が上がると5%~45%まで変わっていきます。

漫画の人の所得は306万円でした。所得306万円の場合、所得税率は10%になります。

つまり、所得税の還付額は1,000円です。

住民税の控除額計算

一方住民税からの控除額には基本分と特例分があります。

基本分は(ふるさと納税額-2,000円)×10%と計算します。

漫画に登場した12,000円寄付した所得306万円の人の場合、

基本分の控除額は1,000円となります。

それじゃあ、全然お得にならないじゃないか!

この人の場合、自己負担額2,000円以外の1万円控除されるはずなのに、

今のところ控除額は2,000円。

どこで8,000円控除されるんだ!と思いますよね。

ふるさと納税では、「特例分」を設けることで、この8,000円の控除を実現しています。

特例分の計算は、(ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税の税率)。

これまでの例に当てはめると、(12,000-2,000)×(100%-10%-10%)=8,000円

となるのです!

住民税の控除を受けるには条件が!!

ただし、この控除を受けるには、また以下の条件があるんです。

②住民税の控除では、特例分の控除金額が住民税所得割額の20%を超えないこと。

ふるさと納税額は総所得金額等の40%までとは?

ふるさと納税額が総所得金額の40%まで、とは何でしょうか?

先ほどの年収450万円(所得306万円)の方を例にとれば、122万円以上ふるさと納税しては全額減税しませんよということです。

一般家庭の方はまず起こりえない状況なので、あまり気にされなくていいと思います。

ふるさと納税が住民税所得割額の20%を超えないとは?

「住民税所得割額の20%を超えない」とは何でしょうか?

これは均等割は対象の全員に納付してもらうことが前提で、所得割の20%未満であればふるさと納税額から2,000円引いた分はすべて控除するとの意味です。

住民税は均等割と所得割という2段構造で計算されています。

均等割は、一定以上の所得のある方に、同額を公平に負担してもらうという住民税です。

電気代やガス代、携帯代などにも基本料金ってありますよね。

あんな性質のものと考えるといいと思います。

税額は年間で5,000円前後で、それぞれの市町村で条例によって金額が決められています。

そこからさらに所得のある方に課税されているのが所得割です。

税率は基本的に所得の10%となっています。

ふるさと納税をしたからと言って、自分の住民税がゼロになる、ということはないんですね。

最低限の部分は自分の住んでいるところに払い、それ以外の部分についてはふるさと納税をしたらその分減税できるというように考えるといいと思います。

ワンストップ特例制度を使うとどうなる?

確定申告をせずにふるさと納税の申請を行うワンストップ特例制度をすると、減税はどのように変わるのでしょうか?

総務省のHPによると、「ふるさと納税ワンストップ特例の適用を受ける方は、所得税からの控除は発生せず、ふるさと納税を行った翌年の6月以降に支払う住民税の減額という形で控除が行われます。」

と記載されています。

ワンストップ特例制度では、確定申告をせずにふるさと納税した自治体に申請を行います。

あとは住んでいる自治体とふるさと納税をした自治体で減税の手続きをするので、所得税の還付は受けられないのです。

その代わり、所得税で還付されるはずだった分も含めて住民税で減額されるようですよ!

総務省ホームページ

減税額が多いのはどんな人?

前の章の減税額の計算から、ふるさと納税の年間上限額が高くなりがちな人はこんな人だというのをご紹介すると…

②今年、医療費控除や住宅ローン控除などをする予定がない

③結構稼いでいる

④自営業者等で所得が多い

といった具合です。

所得税・住民税が多くなる傾向にある「高所得で扶養する家族がいない方」ですね。

このように、ふるさと納税で自己負担額以外の部分すべて減税してもらうには所得、扶養(養っている家族がある)、それ以外の控除(住宅ローン控除や医療費控除など)が大きく関わります。

そこで、総務省HPでは「年収別のふるさと納税が自己負担以外全額減税されるための年間上限額」を表にしています。

また、ふるさと納税サイトでも家族構成や収入を入力して年間上限額がシュミレーションできるので確認してみてください。

また、特に住民税については計算方法などが難しいので不安な時はお住いの自治体の住民税担当の部署へ問い合わせてみましょう。

ふるさと納税を賢く使えば非常にお得になる!

ふるさと納税の減税の仕組みについてご紹介してきました。

実際に自分が寄附した時の減税額を知りたい方は上記の参考記事を使ってみてください。

ふるさと納税の控除を上手に使って、節税に役立ててくださいね。